1. 定义与特征

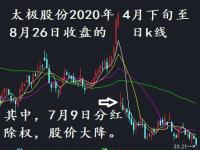

可转债,全称为“可转换公司债券”,简称为“转债”或“可转债”。它在国内市场是指具备特定条件下可转换为公司股票的特殊债券。这种债券拥有双重属性:投资者既可以选择持有至到期,获取公司还本付息;亦可在约定时间内转换成股票,分享股利或实现资本增值。简单来说,可转债就像一张附带期权的债券,允许持有人按一定价格将其兑换成股票。2. 转股价:关键条款

可转债与普通债券的最大差异在于其可按特定价格转换为股票的特性。发行可转债的主体通常是上市公司,转股价即为可转债持有者以该价格购买公司股票的规定价格。设置转股价主要出于两个目的:一是通过转股实现增发股票,二是利用低利率(通常约为1%)进行低成本融资。当转股价低于市场价时,转债持有者通常会选择转股以获取更高收益,反之则倾向于持有债券到期收取本息。3. 实例分析

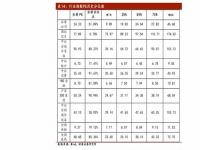

以兴业银行发行的可转债为例,假设转股价格设定为5元,可转债面值为100元。以下三种情况展示了转股决策的依据:1. 概念与作用

转股溢价率是评估可转债当前市价与对应正股之间关系的重要工具。其核心含义可概括为:当前购买可转债并转股是否划算?实践中,当转股溢价率为负值(约-1%左右),意味着存在套利空间,投资者可考虑进行操作。2. 套利实战:无风险套利策略

在转股期内,若股价上涨导致正股转债值超过可转债现价,便形成了套利机会。此时,投资者可通过融券借入股票卖出,同时买入可转债并执行转股,锁定利润,次日归还所借股票。此策略常为大资金所采用。1. 开通融券账户门槛与可融券标志

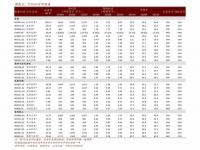

进行上述套利操作需具备开通融券账户的条件,即账户资金需达50万元以上。在集思录等平台上,带有“R”标志的可转债表示可进行融券卖出。2. 关注转股期与套利利润计算

转股溢价率为浅灰色的可转债尚未进入转股期,不宜进行套利操作。以石英转债为例,其转股价值减现价即为最理想状态下(忽略手续费和交易佣金)每购买一股可转债的套利利润:154.44元 - 144.3元 = 10.14元。3. 套利空间与风险提示

尽管无风险套利看似“捡钱”,但市场上的资本均追逐利润,一旦出现套利机会,参与者众多会导致套利空间迅速收窄。例如,大资金投入145万元购买石英转债套利,其收益仅约1万元左右。因此,投资者应理性看待套利机会,充分考虑操作成本及市场反应速度。文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:[email protected])

相关阅读

相关阅读

近期热点

近期热点

最新资讯

最新资讯