1. 资产负债表概述

资产负债表犹如企业财务状况的一面镜子,清晰反映出企业在某一时刻股东和债权人资金的分布与形态。以贵州茅台为例,其2019年末的资产负债表显示,股东出资12.56亿元,加上资本公积金,共创造净资产1360.10亿元。其中,负债来源411.66亿元,包括预收账款(占用下游资金)、应付账款(占用上游资金)及少数股东权益等。各类资金总和达1830.42亿元,主要转化为金融资产、货币资金、固定资产及无形资产等形式。

2. 会计恒等式及其扩展

传统会计恒等式“资产=负债+所有者权益”揭示了财务报表的基础平衡关系。当引入利润表后,该公式演变为:“期末资产=期末负债+期初所有者权益+本期净利润-本年度实际分红”。这一公式不仅揭示了利润与净资产增长的关联,还为识别财务造假提供了线索。若企业虚增利润,通常会选择虚增资产,如货币资金、应收账款、存货、在建工程、固定资产等。

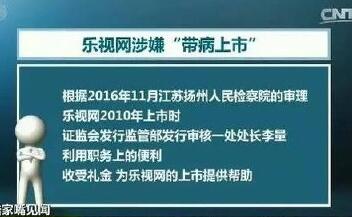

3. 财务造假实例解析

以康美药业为例,其长期存在的存贷双高现象引发质疑。通过计算其货币资金收益率(利息收入/货币资金平均余额),发现该数值远低于七天通知存款利率,暗示货币资金真实性存疑。同时,其融资成本高达5%以上,与极低的货币资金收益率形成鲜明对比,令人难以理解其财务决策的合理性。

货币资金与利息收入的勾稽1. 利息收入与货币资金的关系

上市公司货币资金被占用的现象屡见不鲜。利用“利润表的利息收入=资产负债表的货币资金平均余额×货币资金收益率”这一勾稽关系,可推算货币资金收益率。若该值显著偏低,且缺乏合理解释,往往意味着货币资金可能被占用。康美药业的案例即为此类现象的典型代表。

2. 计算融资成本

通过利息支出/有息负债平均余额,可计算公司融资成本。需注意的是,地产公司存在大量资本化利息支出,可能导致计算结果偏差较大。康美药业的利息支出率高达5%以上,与极低的货币资金收益率形成强烈反差,进一步加剧了对其货币资金真实性的怀疑。

长期资产中的利润调节玄机1. 长期资产折旧与摊销的影响

固定资产、无形资产等长期资产通常通过折旧摊销进入利润表。生产线相关的固定资产折旧计入存货,最终影响营业成本;管理性质的固定资产折旧则计入管理费用。然而,部分长期资产无需计提折旧、摊销,成为企业调节利润的工具。

2. 在建工程、商誉、开发支出的作用

在建工程因其未达到生产条件,无需计提折旧。投资性房地产若采用公允价值计量,则无需折旧,且可通过操纵公允价值实现利润调节。开发支出作为研发支出的中间科目,企业可通过资本化推迟折旧时间。商誉仅需进行减值测试,无需摊销,亦成为利润“虚胖”的源头。这类科目余额较大的企业,可能存在利润造假风险。

3. 实例剖析

以美凯龙、新城控股为例,二者均通过投资性房地产公允价值计量,实现高额公允价值变动收益,显著提升净利率,暴露出利润虚胖的问题。此外,企业热衷于研发支出资本化、在建工程延迟转固、投资性房地产采用公允价值计量,皆因无需计入利润表成本,从而美化利润表。

小标题四:货币资金与现金流量表的联动1. 常规勾稽关系

通常情况下,现金流量表“现金及现金等价物净增加额”应等于资产负债表“货币资金”年末数与年初数之差,且“期初现金及现金等价物余额”、“期末现金及现金等价物余额”分别对应资产负债表“货币资金”的年初、年末余额。然而,随着会计发展,这一等式并非始终成立。

2. 特殊情况分析

以片仔癀为例,其现金流量表与资产负债表的货币资金数据存在显著差异。经查阅附注,系因公司将部分定期存款、计提利息、诉讼保全冻结定期存款等视为非现金及现金等价物,导致两者金额不符。尽管如此,仍需关注此类资金在现金流量表中的具体流向。

小标题五:逻辑自洽检验财务真实性1. 内部数据逻辑一致性

审视公司三张报表时,务必确保各数据间的逻辑自洽。例如,制造业企业若出现“存货周转率逐年下降,毛利率却逐年上升”的异常现象,需警惕财务造假。獐子岛即为典型案例,存货周转率下降暗示销售困境,但毛利率上升与之矛盾,最终导致存货减值。

2. 外部数据匹配度

除内部数据匹配外,还需考察公司财务信息与行业、同行业内主要企业的匹配度。如营业收入、净利润增长率、盈利能力指标等应与行业趋势相符,同时结合产业链分析,判断上下游市场竞争格局是否合理。

总之,深入理解并运用财报中的隐藏勾稽关系,能有效揭示上市公司的财务秘密,助投资者做出更为精准的判断。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:[email protected])

相关阅读

相关阅读

近期热点

近期热点