火锅界龙头来了。

海底捞今日上市,成为香港史上截至目前为止入场门槛最高的新股。

海底捞9月24日公告,海底捞此次全球发售4.25亿股,其中香港发售3820.8万股,国际发售3.86亿股。发售价每股17.80港元;每手1000股。

(图片来自海底捞官网)

海底捞此次发行定价为17.8港元,每手1000股,也即是说,投资者最低入场门槛费用达1.78万港元。证券时报援引一通证券行政总裁宓光辉表示,这以价格高于早前上市的歌礼制药的1.6万港元,成为香港史上截至目前为止入场门槛最高的新股。

60%募资用于扩充计划

公告显示,香港公开发售获适度超额认购。海底捞已合共接获1.31亿股公开申请,认购共2.12亿股,相当于香港公开发售初步可供认购香港发售股份总数的5.56倍。香港公开发售的发售股份最终数目为3820.8万股,占总股份的约9.00%(假设并无行使超额配股权)。

国际发售方面更是获大幅超额认购。分配给国际发售承配人的发售股份最终数目为3.86亿股,可最多超额发行6367.9万额外股份,相当于全球发售初步提呈发售的股份的15%。

目前,基石投资者高瓴基金和GREENwoods均已认购3968.3万股股份、MSAL及MSIM Inc.、Snow LakeFunds均已认购3527.4万股股份、WF Asian Smaller Companies Fund Limited已认购1543.2万股股份,合共相当于全球发售后公司已发行股本总数约3.12%;及全球发售的发售股份数目约38.95%(假设并无行使超额配股权)。

公告称,所得款项净额约为72.69亿港元。其中,约60.0%用于为部分扩充计划提供资金;约20.0%用于开发及实施新技术;约15.0%用与偿还贷款融资;约5.0%用作公司的营运资金及作一般企业用途。

全球已有362家海底捞,上半年收入73.43亿

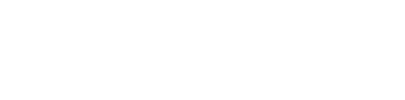

(图片来自国金证券)

根据最新数据显示,海底捞2017年总收入为106.37亿元,较上年同期增长了36%。今年上半年,海底捞实现营业收入73.42亿元,同比增长54.4%,海底捞用不到肯德基3%的门店数,创造了肯德基25%的营收。

业绩的高速增长,与海底捞正提速开店扩张有关。海底捞目前全国门店数量由去年底的273间增至362间,今年上半年新增71家门店,且大多数新增门店集中二三线城市。

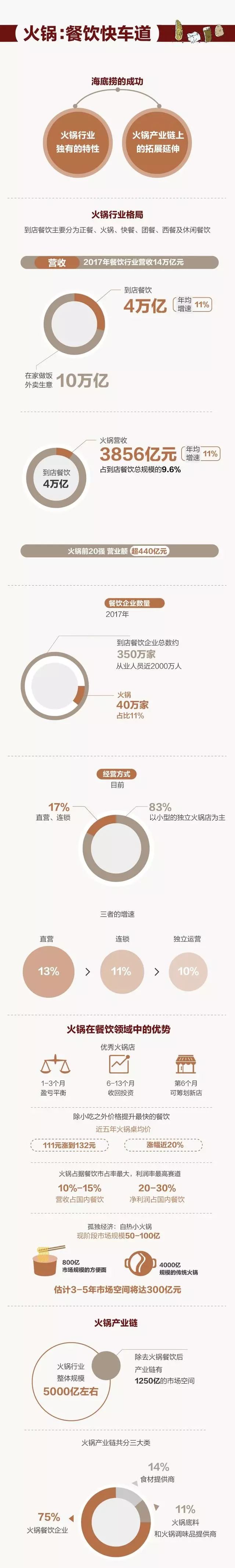

火锅产业链公司究竟能长多大?

海底捞上市有望成为国内首家百亿餐饮上市企业。而海底捞高速增长的背后,与其所处的“餐饮最佳赛道”的火锅行业密不可分。

申银万国报告认为,火锅是一二线消费降级与三四线消费升级重合的最佳赛道,产业链能在底料、食材、供应链中出现象级企业。

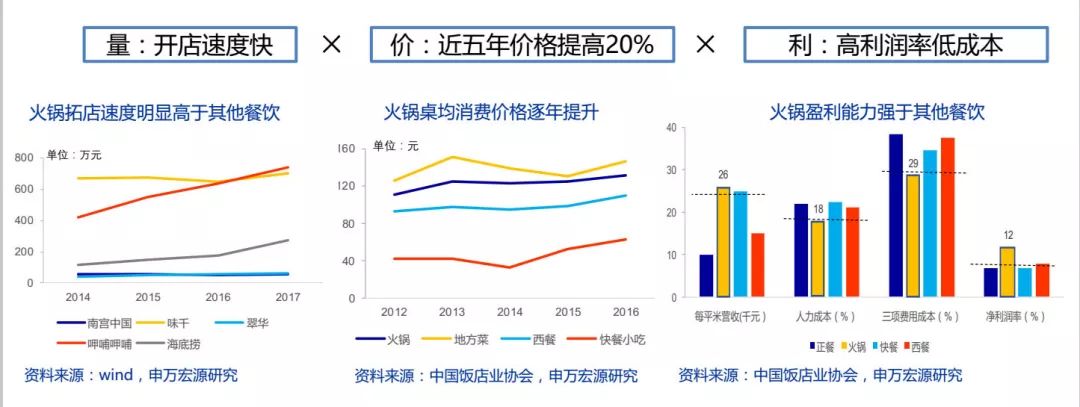

申万宏源在报告中指出,火锅拓店速度快,桌均消费价格逐年提升,再加上高利润率和低成本,行业盈利能力很高。

长江证券研报中的数据也可以证明火锅的盈利能力,其指出,2017年火锅的营业额同比增速超过24%,位居细分板块第一;综合来看,火锅还是效率最高的子行业,每平方米营收达到2.6万元,人均劳收达到23.3万元。

海底捞成功因服务好?你想错了

申银万国在8月底的研究报告中指出,海底捞成功因为服务好是典型的幸存者偏误,背后核心是集团强大的全产业链布局与开放生态。

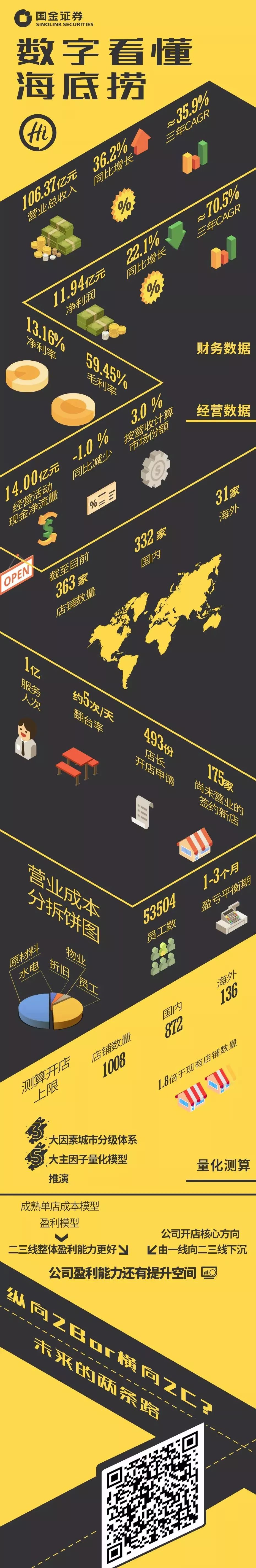

(图片来自每日经济新闻)

海底捞创始人张勇夫妇及施永宏控股7家公司间接控制8家有代表性的产业上下游公司,完成了对火锅全产业链7大环节的布局。

包括其:调味品、食材、供应链、技术等等,加之海底捞的特色服务以及火锅在餐饮领域中的优势,光火锅相关产业链上的拓展延伸一年就能给海底捞带来不小的收益。

海底捞与呷哺将走向何处?

国金证券近日给出了一组数据:中国餐饮市场大到四万亿,相当于2个家电、4个手机、34个手游市场,而且年均增速还有11%。可是另一方面当前中式餐饮前5名的合计市场份额才0.8%。

根据证券时报披露数据,即便是火锅界的龙头, 2017年海底捞在中国火锅业市场占有率的比例仅有2.2%

国金证券报告指出,巨大的市场需求和极不稳定的竞争格局就意味着极具吸引力的投资机会。因为只要有公司能跑出来占据中国餐饮市场5%的市场份额,那就意味着二级市场上5000亿元的估值水平。

呷哺先于海底捞上市,他们谁的潜力更大?

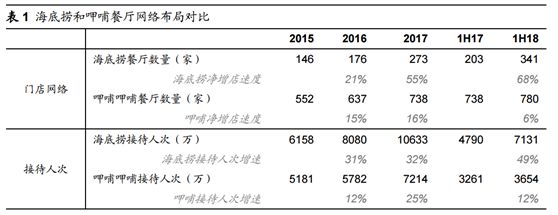

招股书数据显示,截至2018年上半年,海底捞合计餐厅数量为341家,较去年同期净增68%;呷哺呷哺餐厅数量780家,较去年同期净增6%。

在接待顾客总量上,2017年海底捞合计接待用餐顾客1.1亿人次,同比增长32%,2018年上半年这一数字达到7131万人次,同比增长49%。呷哺呷哺2017年顾客人次7214万,同比增长25%,2018年上半年3654万人次,同比增长12%,从接待顾客总量上,海底捞远高于呷哺呷哺。

(数据来源:海底捞招股书、呷哺呷哺历年财报、海通证券研究所)

从两家收入来看,2015年-2017年,海底捞收入从57.6亿元增长至106.4亿元,复合年增长率为36%,2018年上半年收入同比增长54%至73.4亿元;同期呷哺呷哺3年复合增长率为23%,2018年上半年收入同比增长34%至21.4亿元,海底捞的收入增速高于呷哺呷哺。

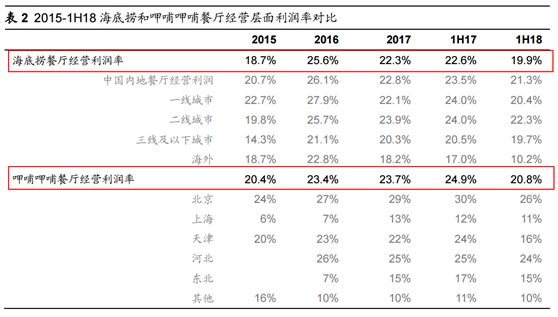

但从经营利润率指标来看,呷哺呷哺2017年度及2018上半年餐厅层面经营利润率分别为23.7%、20.8%,高于海底捞的22.3%、19.9%,且海底捞从2017年-2018年上半年餐厅经营层面利润率开始下降。

国泰君安分析师刘越南认为,由于海底捞会在今年大量开店,预计海底捞公司收入和净利润有大幅增长,考虑到可比公司的2019年平均PE18.3倍,海底捞作为行业龙头,且预计未来三年业绩复合增速为52%,理应享受更高估值,上市后市值约在人民币800亿元左右,折合港币910亿左右,也就是说海底捞估值并不算贵。

海底捞与呷哺将走向何处? 申银万国认为:

1)量:二者均加速扩店,海底捞向三四线渗透,呷哺继续深耕一二线。

2)价:呷哺靠装修升级和新品牌凑凑提价,海底捞提价意愿不高。

3)利:海底捞ROIC和ROE更高,系高周转、较高杠杆所致。员工成本高,物业自带流量租金成本低。

海底捞天花板在哪里

不过需要注意的是,海底捞可能存在天花板。证券时报提醒称:

根据海底捞募资用途来看,未来仍然将加大扩店速度,但同时也会面临一个问题,开店密度过于集中,门店之间竞争就更激烈,对现有餐厅的客单价和翻台率都有影响。

从翻台率角度分析,无论是一线城市、二线城市以及三线以下城市,翻台率截至2018年上半年到了5这个高水平后就很难继续增长,受限于营业时间和顾客用餐时间,这几乎没有提升的空间。

此外,迅速扩张后,管理系统未必能有效应对,包括食品安全及质量一致性不达标,餐厅店长人才库储备不全,供应链管理困难。

虽然这是海底捞首次上市,但与之有关联的两家公司早已涉足资本市场。

一家是颐海国际,另一家是优鼎优。2016年,作为海底捞底料独家供应商的颐海国际登陆香港交易所;2017年,海底捞旗下冒菜品牌优鼎优登陆新三板。据媒体报道,张勇在两家公司任法人,在外任职8家,实际控股企业达19家。早在2012年,张勇就注册成立了上海海悦投资管理有限公司。目前海悦投资对外进行了14笔投资。

除了两家控股子公司、以及海底捞与上市公司用友网络共同发起设立的餐饮云服务公司红火台之外,还有安徽讯飞至悦科技、上海景林羲域、深圳越海全球供应链以及上海像祥禾涌原投资等多家投资公司。

根据证券日报报道,行业龙头海底捞在A股有很多食材供应商和合作伙伴,我们来看看这些食材供应企业都有谁?

1.晨光生物:提供花椒产品的晨光生物是2017年开始于海底捞等大客户开展合作。受到和海底捞等公司合作影响,公司花的椒产品的销售额达到了6000多万元,同比增长80%。

2.国联水产:公司客户有呷哺呷哺、外婆家、海底捞等。

3.安井食品:其目前的销售模式主要有三种,一种是经销模式、第二种是商超模式,而第三种是特通模式,与海底捞的合作属于第三种。

4.雪榕生物:2海悦投资是国内知名餐饮连锁企业四川海底捞集团的对外投资平台,代表海底捞集团从事行业性战略性产业投资。

5.佳沃股份:创立于2012年,是联想控股旗下的现代农业和食品产业投资平台。

6.裕国股份:裕国股份曾为海底捞提供干香菇。

7.华通:海底捞也是华通香精香料的主要客户之一。