刚刚,全球金融市场又遭遇一只“黑天鹅”:原油市场上演超级大崩盘。

全球金融市场暴跌之下,A股亦未能独善其身。今日(3月9日)A股各大指数低开低走上演单边下挫,创业板指大跌4.5%,沪指跌3%,沪指大跌逾3%,个股一片惨绿,两市累计跌停个股数量超80只,超240股跌幅超8%。

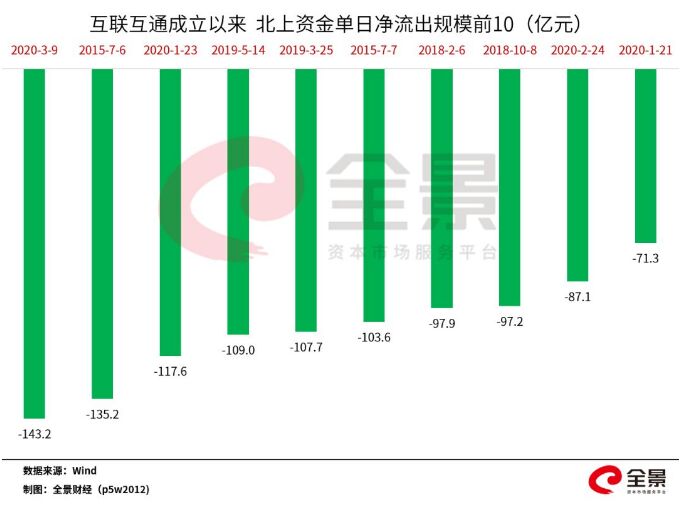

市场恐慌情绪蔓延,资金避险情绪陡然增高。截止收盘,今日北向资金合计净流出超140亿元,创有史以来单日最大净流出金额。

在原油崩盘的“黑天鹅”冲击下,全球金融市场的暴跌之势更为凶猛:

其中,日本股市开盘暴跌超4%,盘中跌幅一度扩大至6%,最终全天收跌5.1%;

截止收盘,澳大利亚ASX200指数暴跌超7.33%,创2008年以来最大单日跌幅;

韩国股市亦跌跌不休,今日韩国综合指数跌幅超过4.2%;新加坡股市跌幅亦创下记录,跌逾6%;

刚刚,欧洲股市开盘交易,亦上演全线暴跌。截止发稿,德国DAX30指数暴跌7.5%,英国富时100指数暴跌7%,欧洲斯托克50指数暴跌近8%;

即将开盘的美股大概率难逃一劫,截止发稿,标普500指数期货暴跌4.9%,纳斯达克100指数期货跌逾4.8%

……

又一只黑天鹅来袭,全球石油巨头暴跌1.6万亿

今日,点燃全球金融市场崩盘导火索的中东地区,更是一片血雨腥风。

下午开盘,科威特股市再度暴跌,科威特KWSEMP指数盘中跌幅超过10%,触及熔断机制,暂停交易,这已是连续2天被迫暂停交易。

另外,沙特TASI指数、迪拜DFM指数、阿布扎比ADX指数亦全部上演崩盘式大跌,跌幅分别高达9%、8.9%、8.5%。

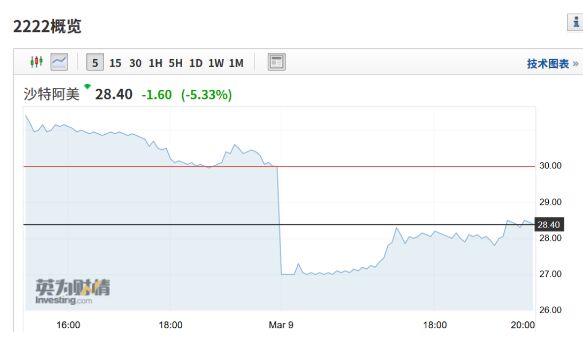

其中,全球最大石油巨头—沙特阿美(2222)股价再度暴跌,开盘一度被封死跌停(-10%)。截止发稿,跌幅超过5%,连续2个交易日跌幅已高达13.6%。

作为全球最大的石油巨头,沙特阿美的最新总市值仍高达5.7万亿里亚尔(约合人民币10.5万亿元)。意味着,经过连续2日的暴跌,沙特阿美的总市值已蒸发超16640亿元,相当于1.7个中国石油(总市值9426亿元)、约2.8个中国石化,1个贵州茅台(600519,股吧)。

值得一提的是,沙特阿美是全球产量最大的石油生产商,更是沙特阿拉伯的经济命脉,沙特政府高度依赖其缴纳的赋税、分红。据惠誉国际评级(Fitch Ratings)估计,从2015年到2017年,沙特政府约70%的收入都来自沙特阿美。

其于2019年12月正式登陆资本市场,融资规模高达256亿美元(约合人民币1777亿元),创下人类历史上最大规模的IPO。

据其招股书披露显示,截至2018年12月31日,以原油开采的上游生产成本为例,沙特阿美每桶的成本只要2.8美元。同时,沙特阿美的原油产量非常巨大,其每日的原油产量达到1000万桶,约占全球总产量的十分之一。

在原油价格战一触即发的背景下,谁的成本低,谁就能活下去。沙特阿美曾公开表示,原油价格下行将挤压成本更高的生产商走向停产,沙特阿美的市场份额有望进一步扩大。

同时,沙特阿美的原油储量亦非常惊人,截至2018年12月31日,其已探明原油储量为2268亿桶,即便是五大国际石油公司的储量总和,也仅是它的1/5。

“石油价格战争”一触即发

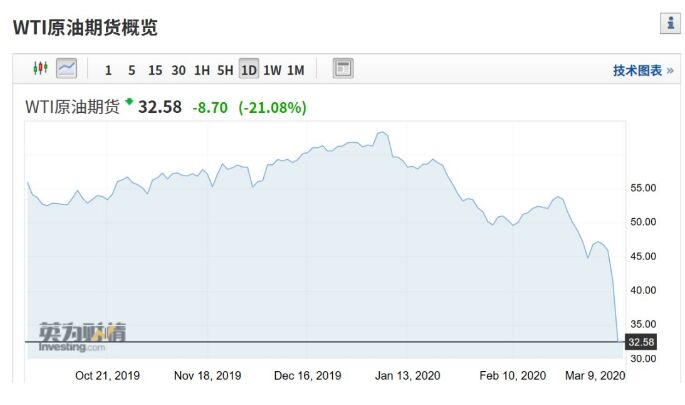

今日最凶险的“屠杀”并非在股票市场,而是在原油市场,连续2日暴跌超31.5%,国际油价一度跌破30美元/桶,仅次于1991年美国发动海湾战争时的跌幅,创近30年最大跌幅。

2020年以来,原油价格累计跌幅已经高达47.35%。这意味着,原油价格在短短不到3个月的时间内已经“腰斩”。

而近2日石油价格加速暴跌的“导火索”是:一场协议谈崩了。

3月5-6日召开欧佩克与非欧佩克部长级会议上,欧佩克(石油输出国组织)提议扩大减产150万桶/日;其中欧佩克100 万桶/日、非欧佩克50万桶/日,但俄罗斯为了争夺全球市场份额反对减产,最终减产协议以失败告终,4月1日起,石油减产行动将宣告结束。

在全球疫情导致石油需求疲软之际,减产计划落空,这对于原本已经弱势的油市来说,无疑是沉重的一击。

而雪上加霜的是,对于俄罗斯拒绝减产的表态,全球最大的产油国—沙特阿拉伯正在准备反击计划:

据报道,沙特阿拉伯计划在4月份将石油产量提高到每日1000万桶以上的水平,并全面打响价格战,沙特阿美将对亚洲、欧洲、美国的客户提供前所未有的折扣,对原油价格进行了30多年来的最大下调。

在必要情况下,还可以大幅提高产量,甚至达到创纪录的1200万桶/日。

而据沙特阿美的招股书显示,这家全球产油巨头具有最低的开采成本、产量,完全有资本发动这一系列的反击计划。

数据来源:华尔街日报

面对沙特的反击、垮掉的石油价格,俄罗斯的态度也非常坚决。刚刚,俄罗斯财政部表示,俄罗斯能够承受石油价格在6-10年内维持在25-30美元/桶的水平,国家财富基金超过1500亿美元,可以在长期低油价的情况下动用。

一场由俄罗斯、沙特阿拉伯挑起的石油价格战,正一触即发。

对此,高盛表示,沙特大幅削减官方售价及俄罗斯不愿被迫接受减产协议的事实表明,欧佩克+立即达成协议的可能性很低,将第二季度的布伦特原油价格预期下调至30美元/桶,并警告称油价甚至“可能下跌”至20美元/桶附近。

图片来源:格隆汇

“对市场而言,原油已成为比冠状病毒更大的问题,”Vital Knowledge创始人亚当-克里萨弗利表示,如果布伦特原油价格继续下跌,标普500指数几乎不可能有持续的反弹。

但,原油市场的未来或许仍然存在转机,据报道称,OPEC代表透露,OPEC+技术委员会会议将于3月18日继续举行协议谈判。

恐慌的资金,涌入国债避险

全球金融市场暴跌的背后是,市场资金正加速抛售、逃离股票、商品期货市场。

以嗅觉较为灵敏的北上资金为例,今日(3月9日),北上资金持续从A股净流出,截止收盘,全天净流出金额高达143.2亿元,其中沪股通净卖出96.7亿元,深股通净卖出46.5亿元,创有史以来的最大单日净流出规模。

有业内人士指出,北向资金大规模流出,主要是因为全球恐慌情绪的加剧,外资避险情绪浓厚,且部分海外机构出现了被动赎回的资金。

离开股市的资金,绝大部分处于避险的意图。疫情、“石油价格战争”两大黑天鹅之下,国际资本纷纷抛售大宗商品、股票,开始涌入更安全的债市,尤其是中长期的国债。

避险资金疯狂买入中长期国债,导致各国国债价格飙升,并推动国债收益率不断刷新历史新低:

3月9日下午,十年期美国国债一度跌破0.4%关口,一度跌至0.318%,为历史首次,日跌幅逼近40%,30年期美国国债亦刷新历史新低;

英国2年期国债收益率更是跌至负值。意味着,现在购买2年期的英国国债持有至到期,将没有任何收益;

德国的10年期国债收益率一度跌至-0.86%,亦跌至负利率,历史罕见的低位;

……

谁,将率先走出阴霾?

“黑色星期一”已经是既定的事实,谁将率先走出暴跌的阴霾,将是当前投资者最关心的问题。

据粤开证券首席经济学家、研究院院长李奇霖表示,在现在这样一个全球“比烂”的环境下,中国经济基本面、政策空间都具有相对优势,疫情控制得力后有政策刺激和总需求扩张的空间,可以把企业从没有订单的泥潭中带出去。

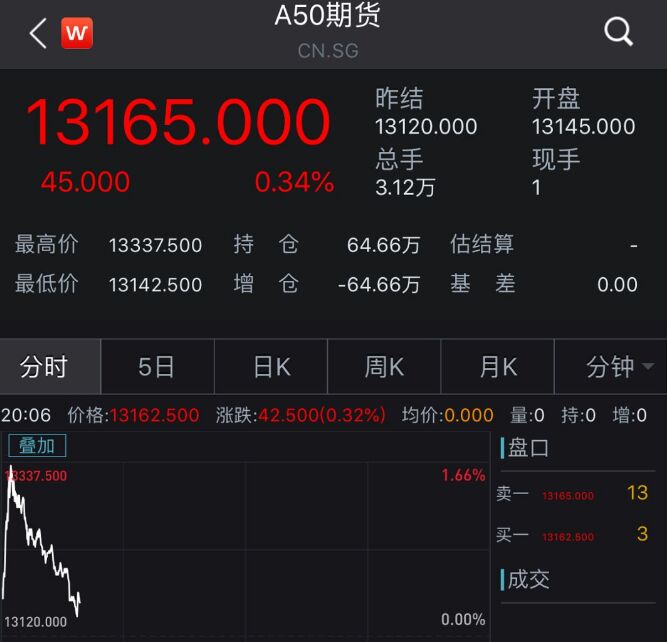

另外,值得一提的是,今日收盘后,富时中国A50指数期货出现了一波直线拉升,涨幅一度飙升至1.66%,但随后有所回落,截止发稿,涨幅收窄至0.34%。

中信证券预计,短期之内,欧洲股市难有起色,美股的高估值可能也难以维持,处于中期调整的通道中,疫情对境外经济影响的高峰在2020年二季度,对金融市场影响的主要冲击在3月份。

光大证券认为,海外市场波动更多只是对A股形成短期扰动,核心还是要关注国内的政策经济周期。

兴业证券首席策略分析师张忆东认为,短期来看,A股和港股面临“倒春寒”的调整压力,但是中期来看,中国资产具有避风港的效应,A股、港股有望走出独立行情。基本面上,中国刺激政策的空间和执行力更有优势。资金面上,中国股市正积极吸引长期资金。

华福证券首席经济学家鲁政委表示,一方面现在中外利差处在高位,A股估值偏低,有望成为全球的“避风港”,另一方面,中国疫情已经率先得到控制,但海外仍在爆发中,待风险偏好回升,中国资产仍有望成为全球的“避险资产”。