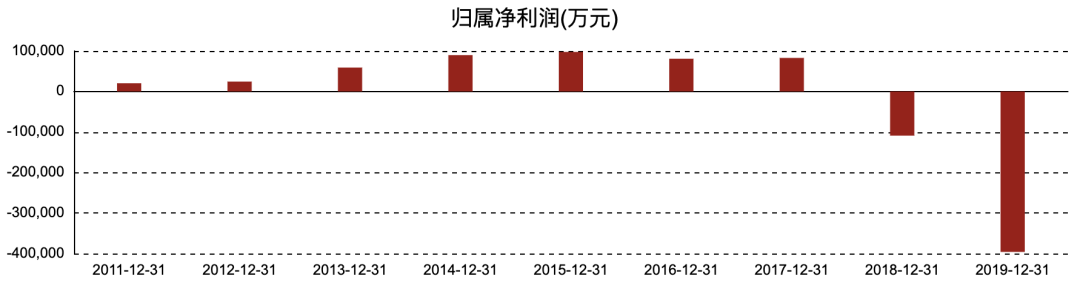

2018年,华谊兄弟上市十年首亏;2019年,又巨亏近40亿元。面对接连亏损的华谊兄弟,王中军曾表示,“为了公司的安全,我什么都可以卖掉,这个没有什么丢人的。”

如今,继卖画救公司之后,王中军再曝2.2亿港元甩卖其香港豪宅。

近日有媒体报道, 华谊兄弟董事长王中军将其持有的香港中半山富汇豪庭2座高层A、B室相连的房子,以2.2亿港元(折合人民币约2亿元)出售 。

王中军2010年购入这套房子,彼时售价1.32亿港元。时隔十年出售,净赚8800万港元(折合人民币约8000万元),涨幅约66%。

目前还不清楚,王忠军此次出售香港房产是否是为了补充公司的流动资金。记者就此联系华谊兄弟,对方表示不了解相关情况。不管怎么样,华谊兄弟现在正处于“至暗时刻”。

巨亏40亿,

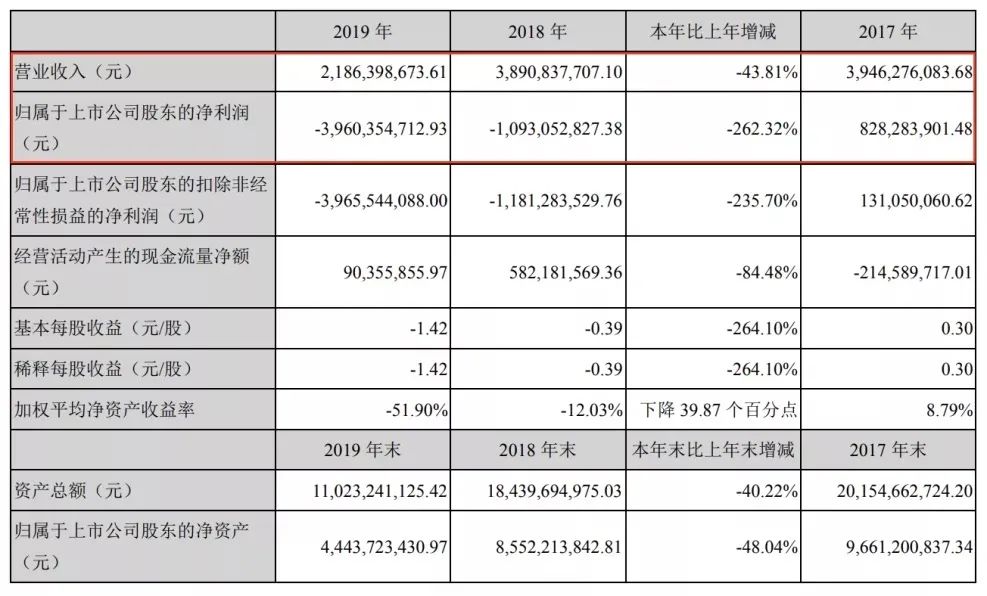

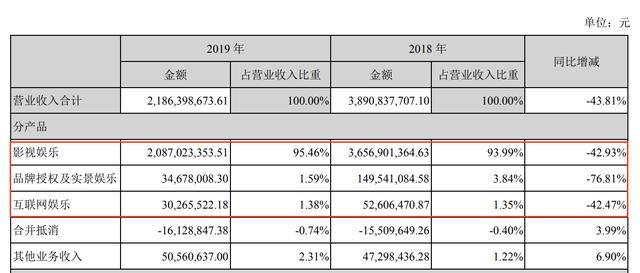

2019年,华谊兄弟巨亏39.6亿元,同比减少262.32%;实现营收21.86亿元,同比减少43.81%。 2020年一季度,受疫情影响,又持续亏损1.43亿元。

华谊兄弟此前在业绩预告中解释,亏损原因是报告期内公司主投主控影片缺失,且资产减值大幅增加。

具体来看,华谊兄弟的主营业务影视娱乐占总营收的95.46%,收入20.87亿元,同比下滑42.93%。 对于下滑原因,2019年,华谊兄弟营收前5名的影视作品为《只有芸知道》、《火王》、《绝密者》《云南虫谷》、《生活对我下手了第二季》,合计实现收入3.14亿元,占营业收入的14.36%。对比之下,2018年,华谊兄弟的《芳华》、《前任3:再见前任》票房过十亿。

此外, 其品牌授权及实景娱乐、互联网娱乐版块的营收也都同比下滑, 2019年营收分别为0.35亿元和0.3亿元,同比减少76.81%和42.47%。

负债方面,财报显示,2017年末、2018年末及2019年末,华谊兄弟的短期借款和长期借款合计分别为28亿元、17亿元和28亿元, 资产负债率分别为47.64%、48.01%和54.51%,逐年增加。

现金流也不乐观, 2019年华谊兄弟经营活动产生的现金流量净额为9000万元,2018年这一数据还是5.82亿元。

不足亿元的现金流量净额背后,华谊兄弟日子不好过。2019年底,在一份内部信中,王中磊坦言2019年是创业25年来最艰难的一年。

不过,靠着王氏兄弟强大的朋友圈,华谊兄弟在危难之时总有援手。 4月底,华谊兄弟曾抛出22.9亿元的定增计划,向阿里、腾讯等通过非公开发行的方式募资,用于补充流动资金及偿还借款。

定增方案显示,华谊兄弟拟以2.78元/股的价格,发行合计不超过8.24亿股。发行对象为阿里影业、腾讯计算机、阳光人寿、象山大成天下、豫园股份、名赫集团、信泰人寿、三立经控、山东经达,全部发行对象均以现金方式认购。

此次增发不会改变华谊兄弟的控制权。 最新发布的2020年一季度报显示,目前华谊兄弟前五大股东分别为王中军持股20.74%,腾讯持股7.9%,王中磊持股6.02%,阿里创投持股4.45%,马云持股3.58%。

华谊兄弟表示,完成募资后,财务状况将改善,优化资本结构,降低偿债压力。

这是阿里和腾讯第二次参与华谊兄弟的定增,早在2015年8月,阿里、腾讯就曾参与过华谊兄弟定增。有券商人士向记者表示,阿里腾讯再入局,还是看好华谊兄弟,不过目前影视行业不景气,华谊兄弟2020年也会很艰难。

由于华谊兄弟是在创业板上市,根据《创业板上市规则》,上市公司连续3年亏损就会直接退市。 这也意味着如果2020年,华谊兄弟不能扭亏,将面临退市风险。

拐点2018,千亿市值黄粱梦

从曾经的"影视一哥",到如今徘徊在保壳的边缘,华谊兄弟的转折发生在2018年。 这一年,华谊兄弟上市10年,出现首亏,净利润为-9.09亿元,归母净利润达-10.93亿元。

对于此次亏损,华谊兄弟解释为各业务板块表现未达预期和计提资产减值准备,其中, 资产减值损失达13.82亿元,仅商誉减值损失一项就达9.73亿元。

而这些损失又主要源于超高溢价收购浙江常升影视制作有限公司(以下简称"浙江常升")和东阳美拉等公司。

2013年9月,华谊兄弟以2.52亿元的价格收购了仅成立3个月的浙江常升,张国立为该公司控股股东和实际控制人。 这是华谊兄弟"明星资本化"的开始,旨在绑定明星IP,实现利益最大化。

两年后,2015年10月,华谊兄弟又以7.56亿元现金收购了东阳浩瀚70%的股权。而东阳浩瀚的主要股东包括Angelababy、李晨、陈赫、冯绍峰等六位艺人。

一个月之后,华谊兄弟将这一收购模式再次复制。2015年11月,华谊兄弟又宣布收购了以冯小刚为主要股东的东阳美拉70%的股权,交易对价10.5亿元,彼时东阳美拉仅成立2个月,净资产仅为-0.55万元,却被给予了15亿的估值,引发市场的质疑。

华谊兄弟明星资本化的路走得也确实不太顺利 ,财报显示,由于没有完成对赌协议,冯小刚和郑凯要向华谊兄弟分别补足6821万元和1963万元。

华谊兄弟原本想用资本绑定明星,结果却收获了巨额商誉,业绩也一路下滑,股价更是腰斩。

6月8日,华谊兄弟股价收盘于4.32元/股,相比2015年高峰时的32.16元/股,缩水逾8成,市值也从高峰时的900多亿,跌至现在的120亿元。

其实在2018年亏损之前,华谊兄弟的营收和利润一直维持着健康的状态,营收从2006年的1.24亿元增长到2017年的39.46亿元,净利润更是从2006年的2356万元增至2017年的9.87亿元。

不过, 记者注意到,在此期间真正为华谊兄弟赚的收益的并非电影等主业,而是投资收益。 从2012年开始,华谊兄弟的投资收益就达到5618万元,是同期净利润的23.33%,此后投资收益逐年上升。

历年财报数据显示, 2012-2018年7年间,华谊兄弟的净利润是42.39亿元,其中投资收益为35.84亿元,占比84.55%, 仅入股掌趣科技(300315.SZ),华谊兄弟就从中套现24.82亿元。

2014年,王中军还曾提出"去电影化"战略,认为华谊兄弟要寻求多元发展,减轻电影业务的业绩贡献压力,要在实景娱乐、投资等相关业务投入资源。

因此, 不少市场人士戏称,华谊兄弟已经由电影公司转型