《个人所得税专项附加扣除暂行办法》是中华人民共和国财政部、国家税务总局和有关部门起草的办法。

适用时间: 2019年1月1日起施行

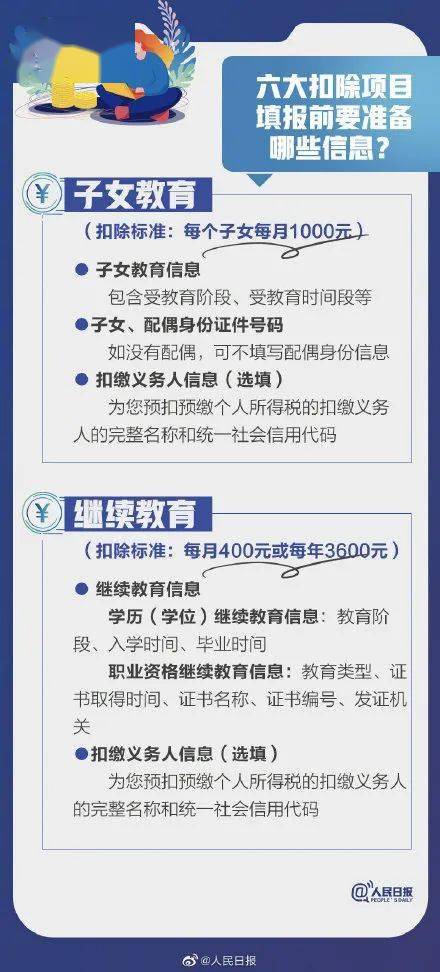

02特殊追加扣除

根据《个人所得税专项附加扣除暂行办法》,个人所得税专项附加扣除是个人所得税法规定的

1 .子女教育2 .继续教育3 .大病医疗4 .住房贷款利息5 .住房租金6 .赡养老人

03使用途径

一、日常在公司发放工资时、代扣代缴月租税时办理

除大病医疗外,子女教育、赡养老人、住房贷款利息、住房租金、继续教育纳税人在单位发放工资时,可选择按月享受特殊附加扣除政策。

初享时,纳税人向用工单位申报《个人所得税专项附加扣除暂行办法》,公司每月发放工资时,如“三险一金”进行专项附加扣除。

一般有下列情形的,可以在次年3月1日至6月30日期间,自行向收汇主管税务机关办理收汇结算申报时选择扣除:

1 .不愿向任职用工单位提交相关专项附加扣除信息的

2 .无工资、工资收入,但有劳务报酬、稿酬。 特许权使用费所得的;

3 .有大病医疗支出项目的;

4 .纳税年度内未充分享受专项附加扣除的其他情形。

同时发放工资的单位有两个以上的,在同一个专项增加扣除额,在一个纳税年度内,只能由其中一个单位办理扣除

04相关资料

无论是单位进行扣除还是自行扣除,都必须如实填写《个人所得税专项附加扣除信息表》。 公司进行专项扣除的,扣除信息发生变更时,应当及时更新变更信息,并报送公司按照新信息进行扣除。 另外,每年12月,必须确认第二年享受特别扣除的内容并提交给公司。 未及时确认的,公司自次年1月起暂停处理抵扣,经确认后再处理抵扣。

专项附加扣除的相关材料应当在下一年结算清理缴纳结束后五年内备查; 根据规定,纳税人应当对提供或者确认的专项扣除信息的真实性、准确性、完整性负责。

05补充措施

某纳税年度,未及时将扣缴信息报送单位用工单位的,单位代扣工资、薪金所得税未扣除或者未全额扣除的,大家可在当年剩余月份向单位申请补缴扣除,或于次年3月1日至6月30日向汇缴主管税务机关报送

06项解读

6.1继续教育

6.1.1适用的条件

(1)纳税人在中国境内接受学历)学位)继续教育;

)2)纳税人应当接受技能人员职业资格继续教育、专业技术人员职业资格继续教育、

职业资格的具体范围以人力资源和社会保障部公布的国家职业资格目录为准。

注(1、绘画、艺术、体育等个人兴趣训练可以减税吗? 继续教育的概念比较广泛,一些未纳入职业目录的个人兴趣爱好培训与职业技能相关度不高,不属于本次扣除范围。

2、为降低征管难度,非学历继续教育按证书定额扣除

6.1.2扣除标准

学历(学位)继续教育:每月400元

职业继续教育:每年3600元

子女就业,本科以下学历继续教育的,父母可以选择子女教育扣除,也可以选择子女本人继续教育扣除。

6.1.3小时

学历(学位)继续教育)入学当月至教育结束当月。 但同一学历)学位)继续教育的扣除期限最长不得超过48个月。

职业资格继续教育:取得相关职业资格继续教育证书的年份为可抵扣年度。

值得注意的是,专项扣除政策自2019年1月1日起实施,此证书必须在2019年后获得。

调查材料:职业资格继续教育的职业保留资格相关证书等

6.1.4例

星期一参加了自学考试,进入了理想的学校。 她每月工资7元,按照《办法》的规定,她每月需要交税的部分如下。

5 400=5(元); 7-5=1600 (元)。

如果小元取得会计或注册会计师等职业资格,她的继续教育专业附加扣除将在取得相关证书的年度内,每年定额扣除3元。

注意: 5000元是月的起点。

6.2.1适用的条件

)2)子女接受义务教育、高中阶段教育(普通高中、中等职业教育、技工教育)、

高等教育阶段(大学专科、大学本科、硕士研究生、博士研究生教育) )。

接受上述教育的地方是中国境内和境外的

子女教育的扣除主体是子女的法定监护人,继父母、父母、养父母之后,比照执行,包括除父母以外的其他人担任未成年人监护人的。

儿童包括结婚生子、非婚生子、养育子女、继承子女。 也包括未成年但由本人监护的非儿童。

属于全日制学历教育的硕士研究生、博士研究生,其父母按子女教育扣除; 属于非全日制的学历(学位)继续教育,由纳税人本人按照继续教育扣除。

6.2.2扣除标准

子女每人每月扣除1000元,符合多项条件的子女,每人可享受扣除。

扣除人是根据父母双方的选择确定的。

父母双方可以全部扣除,父母也可以分别扣除500元

扣除方式确定后,一个纳税年度不能变更。

6.2.3小时

学前教育:子女满三周岁当月至小学前一个月

全日制学历教育:子女接受义务教育、高中阶段教育、高等教育的入学当月-教育结束当月

补充说明:患病或非主观因素休学留学籍期间,可连续扣除

备查资料:子女在境外接受教育,留存境外学校录取通知书、留学签证等境外教育证言材料

6.2.4例

周二,家里响应国家号召,生了“两个孩子”。 一个孩子3岁,一个孩子5岁。 夫妻协商的结果,决定全部从小明那里扣除。 敏每月工资7元,敏应该支付多少个人所得税?

根据《办法》的相关规定,敏符合子女教育专业附加扣除标准,需要交税的部分如下。

5 12=7(元; 7000-7=0(元)元

核心提示:国家推行“二孩”政策,家中有两个孩子的纳税人可以扣除两个。

6.3赡养老人

6.3.1适用的条件

赡养人是指年满60周岁以上

受抚养人:父母包括继母、养父母和子女去世的人

赡养老人专项扣除的扣除主体如下

一个是所有负有赡养义务的孩子。 《婚姻法》 (规定结婚生子、非婚生子、抚养子女、抚养子女有扶养父母的义务。

二是祖父母、外祖父母的子女已经去世,负有扶养义务的孙子女、孙子女。

6.3.2扣除标准

独生子女:每月2000元

独生子女:与兄弟姐妹分摊2000元,但每人不得超过1000元。

分配方式:平均分配,约定,被赡养人指定分配

平均分配,无需保留资料的约定或指定分配的保留分配协议。

根据规定协商,确定一年内不能变更。

纳税人赡养两个以上老人的,不按老人人数加倍扣除。

6.3.3小时

从赡养人年满60周岁的当月到赡养义务终止的年末

调查资料:必须为约定或指定的分配保留分配协议。

6.3.4例

星期三是独生子女,家里老人的年龄超过了60岁。 他每月收入10000元,可以享受赡养老人特别扣除。 这样的话,她每月的纳税额如下。

5 2000=7000 (元); 10000-7000=3000 (元)。

提示:夫妻二人均为独生子女且符合扣除标准的,夫妻二人可分别扣除相关支出; 非独生子女的,应当与兄弟姐妹分摊扣除额。

注意: 5000元是月的起点。

按照现行规定,被扶养人只指纳税人的生父、继父母、养父母或者其他法定扶养人。 纳税人60岁以上的叔叔属于上述被扶养人范围的,可以享受扶养老人扣除政策。 在上述范围之外的情况下不能扣除。

6.4住房贷款利息

6.4.1适用的条件

纳税人本人或者配偶单独或者共同使用银行或者住房公积金个人住房贷款为本人或者配偶购买中国境内住房发生的首次住房贷款利息支出。

只有在实际发生贷款利息支出的年度才能享受扣除

住房利息是否符合相应政策,可以查阅贷款合同,也可以咨询办理贷款的银行。

6.4.2扣除标准

每月1000元,扣除期限最长不超过240个月

双方协商确定从一方扣除

夫妻婚前分开购房所产生的房贷利息

1 .结婚后,可选择其中一套住房,由购房人按100%的扣除标准扣除

2 .夫妻双方对各自购买的住房分别按20%扣除标准扣除

一旦确定,一个纳税年度就不能变更。

纳税人只能享受首套房贷利息的扣除

6.4.3小时

从贷款合同约定开始偿还的当月提前全部偿还,或者到贷款合同到期的当月

扣除期限最长不超过240个月

留存资料:房贷合同、按揭还款支出证明。

6.4.4房贷利息-例

今年我和妻子用住房公积金买了他们的第一套房子。 因为第一套住房使用住房公积金,所以可以享受住房贷款利息特别附加扣除。 夫妻两人协商后,决定星期四扣除。 周四一个月收入9000元,按照《办法》的规定,小齐每月纳税的部分如下

5 1=6000 (元); 9000-6000=3000 (元)。

提示:除首套住房外,不能享受此特殊额外扣除。 办理一个纳税年度内不得更换扣缴单位的6.5房屋租金

6.5.1适用的条件

项目专项附加扣除需保留住房贷款合同、贷款还款支出凭证。

)夫妻双方都有主要工作的城市没有房子;

)2)已经实际发生了房屋租金

)3)本人及配偶在同一纳税年度内无享受房贷利息专项扣除的政策。

住房贷款利息和住房租金两项扣除政策只能享受其中一项,不能同时享受两项。

纳税人的配偶在纳税人主要工作城市有自己的住房的,和纳税人一样在主要工作城市有自己的住房。

主要工作城市:纳税人在用工单位的城市工作,没有用工单位的,为此经常居住的城市。

6.5.2扣除标准

)1)直辖市、省会(首府)、计划单列市和国务院确定的其他城市)每月1500元;

)2)除第一款所列城市外,市区户籍人口超过100万人的城市:每月1100元;

)除上述城市外,市区户籍人口100万(含)以下的城市)每月800元。

市区户籍人口以国家统计局公布的数据为基础。

夫妻双方主要工作城市相同的,只能扣除一人,为签订租赁合同的承租人扣除

夫妻双方主要工作城市不同且无住房的,可以按照规定分别扣除。

6.5.3小时

纳税人首次享受住房租金扣除的起始时间为租赁合同约定开租的当月,截止日期为租赁终止或主要工作城市已有住房。

纳税人应当保留房屋租赁合同、协议等有关资料备查

6.5.4房屋租金-例

星期五在省会城市工作,一直没有购房。 租房生活,月薪8000元,可按新规享受住房租赁专项扣除政策。 他每月纳税的部分如下。

5000 1500=6500 (元);

8000-6500=1500 (元)。

6.6大病医疗

6.6.1适用的条件

纳税人发生的基本医疗保险相关医疗费用支出,由医疗保险报销后个人负担部分(指医疗保险目录范围内的个人负担部分)。

累计超过15000元的部分,在纳税人办理年度汇算清缴时,在80000元限额内据实扣除。

享受(年度决算整理缴纳(第二年3月1日至6月30日) ) ) ) )。

6.6.2扣除标准

纳税人发生的医药费用支出,本人或者配偶可以选择扣除;

未成年子女发生的医药费用可以从父母一方扣除。

纳税人、配偶或者子女发生的医药费用,分别计算扣除。

目前,不将纳税人父母纳入大病医疗扣除范围。

6.6.3小时

每个纳税年度分别计算

1月1日是纳税年度

备查资料:纳税人应当留存医药服务收费和医疗保险报销相关票据原件(或复印件)等资料备查。 医疗保障部门应当为患者提供医疗保障信息系统记录的本人年度医药费用信息查询服务。

6.6.4例

周末治疗一场大病花了5万元,用社会保险报销了2万元,自己支付了3万元。 按照大病专项附加扣除标准,只有超过15000元才能享受扣除,他能扣除的部分是多少? 只能扣除30000-15000=15000元。

07税收APP

7.1下载路径

通过各省电子税务局入口,自然人跳转至纳税服务网站后,进行手机APP扫码下载。

苹果手机用户直接扫描下载实名认证

安卓手机用户扫描后,请单击手机屏幕右上角,在浏览器中打开扫描,扫描身份验证

各大手机APP市场

目前陈列在苹果、华为、小米、VIVO、OPPO等APP应用市场,APP应用名为“个人所得税”,今后将陈列在更多的APP应用市场。

7.2税务APP下载注册

7.2.1面部识别认证注册

输入居民注册号和姓名,与公安系统动态人脸识别,验证通过后,填写账号和手机号码,短信验证通过后完成注册。

【注意】该模型仅支持中国大陆居民。

7.2.2大厅注册码登记

到达负责的税务服务大厅,负责人验证证件相符后,登记个人证件信息,发送注册码。

在APP中选择大厅注册码进行注册,输入注册码、证书类型、证书编号和姓名等信息,验证通过后填写账号和手机号码,邮件验证通过后完成注册。

【注意】注册码有效期为7天,如果丢失可以重新申请。

7.3所需资料

7.3.1儿童教育

孩子的教育信息

包括接受教育的阶段、接受教育的时间段等

子女、配偶的身份证号码

如果没有配偶,请不要填写配偶的身份信息

扣缴义务人信息(任意填写) ) )。

为你预扣个人所得税的预扣义务人全名和统一社会信用代码

7.4住房贷款利息

产权证明

例如产权证、不动产登记证、商品房买卖合同、预售合同

货款合同

根据贷款合同内容实际填写

扣缴义务人信息(任意填写) ) )。

为你预扣个人所得税的预扣义务人全名和统一社会信用代码

7.5住房租金

房屋租赁信息

取得合同号码、租赁住宅所在地、租赁方信息

工作城市信息

主要工作城市(市级一级)。

扣缴义务人信息(任意填写) ) )。

为你预扣个人所得税的预扣义务人全名和统一社会信用代码

7.6赡养老人

受扶养人信息

包括身份证信息、出生年月日,受扶养人应当年满60周岁

共同抚养者信息(任意填写) ) ) ) ) ) ) ) )。

包括身份证信息、出生年月日,独生子女不需要填写共同抚养者

扣缴义务人信息(任意填写) ) )。

为你预扣个人所得税的预扣义务人全名和统一社会信用代码

赡养人未满60周岁的可以提前填写信息,赡养人年满60周岁的可以在当月内享受税前扣除。