美图已在2016年8月19日向港交所递交上市申请,拟募资5亿美元至10亿美元。一旦美图上市,也将成为继腾讯之后,在香港最大互联网IPO。

雷帝网 雷建平 8月21日报道

继云游控股、飞鱼科技香港上市后,天使投资人蔡文胜系第三家企业即将在香港上市。

雷帝网获悉,美图已在2016年8月19日向港交所递交上市申请,拟募资5亿美元至10亿美元。一旦美图上市,也将成为继腾讯之后,在香港最大互联网IPO。

美图为什么不在大陆A股而在香港IPO?一位业内人士表示:

因为美图要更加国际化发展,美图在国外已经有数亿用户。为什么选香港不是美国,美图用户大部分在中国,香港地区也很多,我们想更接近我们的用户。

美图公司是蔡文胜于2008年成立,主要业务为研发图片及影片软件及产品,旗舰产品软件为美图秀秀、美拍,近年涉足硬件市场,推美颜相机及美图手机。

2014年,美图公司共完成A、B、C三轮融资,累计融资金额为3.6亿美元,C轮后美图公司的估值为20亿美元。

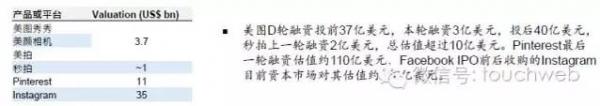

此后,美图又进行了D轮融资,投前37亿美元,本轮融资3亿美元,投后40亿美元,秒拍上一轮融资2亿美元,总估值超过10亿美元。

同期,Pinterest最后一轮融资估值约110亿美元,facebook IPO前后收购的Instagram目前资本市场对其估值约350亿美元。

美图2015年获得约8亿元人民币的销售收入,2014年为4.93亿元,2013年则为8600万元,不过,目前美图公司一直处于亏损状态。

一家投行机构给美图上市前估值超过50亿美元,假设美图在2017年登陆港股市场,以2018年净利润16.7亿(约2.6亿美元),在2018年的盈利增速超过120%。

以23X 2018P/E (不考虑美图秀秀加上本轮融资一共有5亿净现金+未来两年的经营性现金流)定价就有60亿美元市值。

投资机构给美图估值是14美元每MAU, 其他国际国内可比上市多年的互联网公司(Amazon, Priceline, Google, Tencent, Baidu,Alibaba, JD)单位MAU估值从100多美元到超1000美元。

在上一轮融资中,投前蔡文胜、美图CEO吴欣鸿两人一共持有超过50%以上美图公司股权,美图核心员工持有3.2%的股权。

此外,IDG持有美图9%的股权、启明投资持有7.7%的股权、老虎基金持有11%的股权、华夏基金持有7%的股权,另外,创新工场持股也达到3.8%左右,战略股东富士康持股1.7%。

吴欣鸿和蔡文胜都是福建人,出身草根,没上过大学,且均是中国最早一批做域名生意起家的人。蔡文胜2003年5月创办,2007年网站被谷歌收购,此后投资了一系列网站。

吴欣鸿则在2007年创立火星文,引爆90后群体,此后,吴创办美图秀秀等产品。与大多数创业者不同的是,吴欣鸿和蔡文胜早期主要时间是在厦门工作,只是经常在北京等地出差。

一份材料显示,美图覆盖9亿的独立设备,2.7亿月活跃用户,5,200万日活跃用户,用户每日启动3次以上(仅次于微信的每日启动5.5次)。

目前美图海外用户数超过1亿,超过18个国家和地区用户数超100万并在快速上升,用户数量增长主要来自海外。有预测称,美图可能在2017年收入超41亿元并开始规模性盈利。