国际原油市场的动荡已经传导到国内市场。不少抄底的投资者遭遇了麻烦,“中国银行追缴多头3倍保证金”被热议。

据悉,4月21日是美原油05合约最后一个交易日,而中行原油宝4月20日展期,正巧碰到了历史上最低结算价-37.63美元/桶。

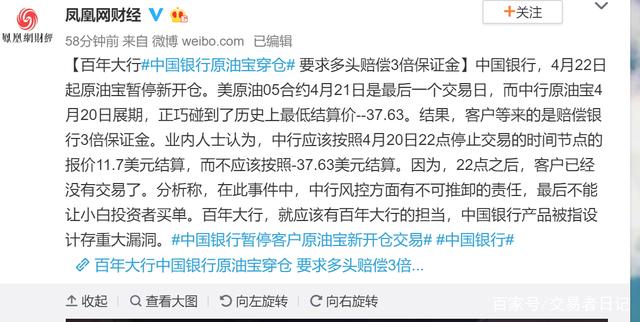

有分析人士认为,如果原油宝根据合约交割时间在当天22:00进行移仓,结算价应为11.7美元左右,而不是CME收盘的结算价-37.63美元。当中的损失差距该由谁承担是一个巨大问题。

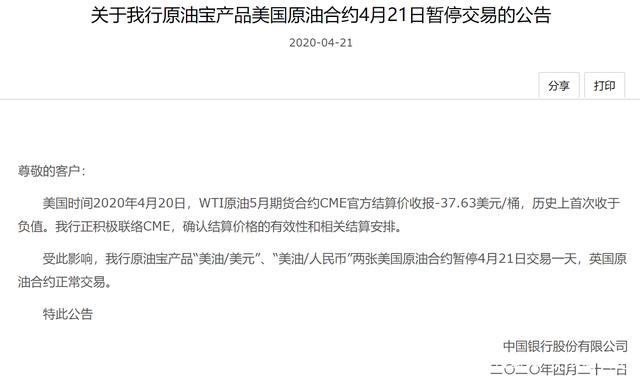

在巨大争议之下,中行21日发布公告称,正积极联络CME,确认结算价格的有效性和相关结算安排,暂停WTI原油合约当日交易。

于是,21日所有投资者的账户被冻结,处于浮亏状态。而当天,全球石油储存空间不足的问题继续发酵,原油空头又制造了前一天的崩盘行情。冻结账户之下,未能成交的交易损失又该如何处理,也没有说法。

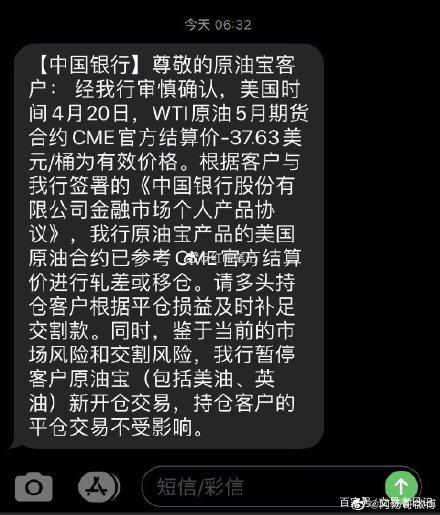

22日,中行再发公告确认,WTI原油5月期货合约CME官方结算价-37.63美元/桶为有效价格,并发布了具体的结算价格。

“我行原油宝产品的美国原油合约将参考CME官方结算价进行结算或移仓。”

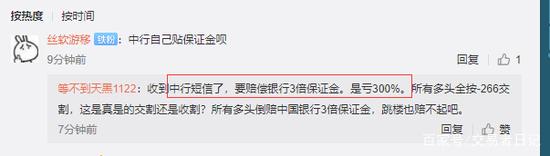

这个被确认的结算价,意味着,很多抄底投资者亏得一塌糊涂。不仅如此,据不少网友反映,原油宝的客户还等来了赔偿银行3倍保证金的通知。也就是说,不少人不仅赔光了本金,还要欠银行钱。

有人疑问,当保证金跌至20%,为何中行原油宝不强平?

周三,据证券时报,中行回应道,若为合约最后交易日,中行原油宝的交易时间为8:00-22:00,超过22:00银行则不会进行强平操作,而保证金是在昨晚十点后跌至20%以下的。

原油宝也因此招来了不少批评之声。

有业内人士认为,中行应该按照4月20日22点停止交易的时间节点的报价11.7美元结算,而不应该按照-37.63美元结算。因为22点之后,客户已经没有交易。还有分析称,在此事件中,中行在风控方面有不可推卸的责任。

为什么会出现倒贴钱的现象?

根据官网资料,原油宝是中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品,按照报价参考对象不同,其产品分为美国原油产品和英国原油产品。其中美国原油对应的基准标的为“WTI原油期货合约”,英国原油对应的基准标的为“布伦特原油期货合约”,并均以美元(USD)和人民币(CNY)计价。

中国银行作为做市商提供报价并进行风险管理。个人客户在中国银行开立相应综合保证金账户,签订协议,并存入足额保证金后,实现做多与做空双向选择的原油交易工具。

原油宝产品为不具备杠杆效应的交易类产品,按期次发布合约,合约采取“交易品种+交易货币+年份两位数字+月份两位数字”组合方式命名。

中行目前的账户原油产品都是期次产品,期次产品在到期前需要投资者主动平仓。

问题是,美原油05合约价格跌至了零以下,即使没有杠杆效应,投资者也会出现类似期货投资者爆仓情况,需要向经纪机构追加“保证金”,也就是本金全部损失后,还需要倒贴。

上图为网传的一张结算单,投资者开仓本金是194.23元,本金388.46万元,但现在总体亏损920.7万元,倒欠银行532.24万元。投资者还收到了中行补交这部分穿仓亏损的通知。

总而言之,原油宝的产品机制与原油期货极为相似。在“正常情况”国际油价波动幅度有限时,风险实际上是相对可控的,只是现在属于非正常时期。

原油宝被指存在转期滞后漏洞

近期油价暴跌之下,不少投资者选择抄底,据业内人士表示,中国银行的原油宝产品规模也因此快速扩大,但是风控措施明显没有跟上。

中国银行的原油宝产品,产品设计挂钩美国WTI原油期货,但却选择了在最后交易日倒数第二天美市盘中进行移仓换月,这会遇到重大的流动性问题,导致投资者出现巨亏。

相比之下,很多投资机构都已经早早逃离。

国内的工商银行、建设银行的纸原油业务,早在4.14-4.15日就已经基本完成了换月工作,当时他们的平仓价格基本在21-20美元/桶之间,从而躲过了这次史无前例的负油价危机。

当大家都忙着逃离的时候,中国银行却选择了等到最后时刻才进行换月交割,导致市场已经没有对手方。根据中行的公告,要求客户按照-37.63美元的结算价结算,意味着它将投资者的仓位拿到了美市最后收盘。

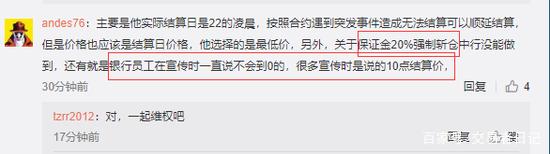

还有投资者表示,4月20日中行原油宝未根据合约交割时间22:00进行移仓,这也明显违反了中行原油宝的制度设计。一位大行交易员表示,如果中行按照22:00的结算价格为客户移仓,客户的损失会少很多,现在这种做法容易引发投资者集体诉讼,损失也不该由客户承担。

4月22日,据第一财经报道,各大行已在监管的要求下进行自查,并要求递交自查报告。事实上,鉴于油价近几个月的高波动,不少银行已经停了相关产品推荐或停止做多。专业人士指出,原油产品并不适合没有专业经验、寻求稳定收益的个人投资者投资。

负油价之下抄底风险更大!

据券商中国,国泰君安期货原油研究总监王笑表示,负油价的出现给市场带来三大启示:

第一,盲目抄底原油是一种不理性的行为。由于原油价格下跌,不少投资者几周前就开始抄底,然而期货每个月都需要交割,短期涨跌脱离基本面,这次5月合约正是在交割前崩盘跌至负值,对市场抄底起到警醒作用。

第二,由于历史上第一次出现负油价,目前交易者对境外市场的交易结构、规则、结算等理解还是不够。不少交易系统和软件甚至都不支持负价格,蕴含着巨大的交易风险。

第三,虽然不少投资者抄底,但是部分产业客户还是坚定的看空,再次反映了金融和实体的偏差。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:[email protected])

近期热点

近期热点

最新资讯

最新资讯