A股呈现中期牛熊轮回长期逐步上升_陈嘉禾:谁在市场底部买入?最近引发大家的关注,相信大家都想知道这件事会有怎么样的发展?下面就让小编为大家介绍一下,一起来看看吧。

岁月流转,四季更替,股市的情绪犹如自然界的气候变化,既有炎炎夏日的牛市,也有寒冬腊月的熊市。对于明智的投资者而言,这都是自然而然的事情。

当然,如果我们仅关注极短期的市场范围,例如几个月或半年,就无法体会到这种季节性的转变。两千多年前,庄子在《逍遥游》中用一句优美的话语揭示了这种“视野狭隘、忽视长期规律”的现象:“朝菌不知晦朔,蟪蛄不知春秋。”

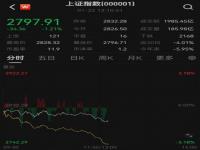

在股票市场上,尝试理解和把握牛熊交替,一种简便的方法是查看股票指数的年线图表。这样做可以将视线从数月的市场波动中抽离,转而看向更为广阔的视角。

打开创业板综合指数(399102)的年线图,我们可以看到从2013年至2024年(截至2月1日)的12年间,该指数经历了两轮完整的牛熊转换。

2013年至2015年期间,创业板综指在这三年内分别上涨75%、27%、107%,形成了一轮典型的牛市。而从2016年至2018年则是三年的熊市:创业板综指每年分别下跌20%、15%、31%。

自2019年起,第二轮牛熊转换接踵而至。2019年至2021年,创业板综指每年分别上涨39%、48%、18%,而在随后的三年(截至2024年2月1日),则分别下跌27%、5%、20%。

然而,尽管股市有着类似的季节变化,有趣的是,随着经济的发展,每一次股市季节循环结束后,股票指数的点位通常都会超过上一轮循环。在上述创业板指数年度K线图示例中,这一现象表现得十分清晰。

若说成立于2010年的创业板综合指数的历史还不够悠久,只能让我们看到两轮牛熊轮回,那么打开上证综合指数和深圳综合指数的年线图,你会发现这两个始于上世纪90年代初的股票指数,几十年的走势恰好体现了“中期牛熊轮回、长期逐步上升”的趋势。

此刻,精明的投资者应已意识到,只要能够在熊市底部购入,就能获得超出股票长期自然增长的收益。然而,在寒气逼人的熊市冬季,当周围投资者纷纷失去信心之时,是谁在市场底部购入呢?

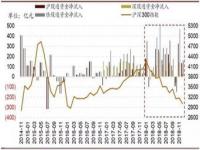

精打细算的产业资本

提及在市场底部购买的投资者,首先要提到的就是产业资本。各类投资者中,产业资本堪称最擅长计算的一类。由于对企业基本面有足够的了解(甚至可以说是最佳的了解,因为他们创立并运营这些企业),产业资本常常能轻易地发现市场底部的低估机会,并在此时大量购入(就像他们在市场顶部高估时大量出售一样)。

对于许多产业资本而言,由于他们一生致力于同一行业的事业,所以对于股票价值的认识几乎可以做到心中有数。在市场底部,产业资本可以很容易地发现:在当前的市场上购买股票,商业回报率实在太高了。

有一次,我在熊市中参加了某家企业的内部会议。这家公司在这个行业中只处于中等水平,当时大家在会议上讨论如何赶超行业头部的几家公司。

就在大家热烈讨论之际,一位管理层人士突然插话道:“现在头部公司的股票都很便宜啊,与其花大力气投入资金,从生产方面赶上他们,不如直接购买他们的股票!”大家听后纷纷表示同意:“说得好啊,这么优秀的公司,现在这个价位就能买到,何必费那个劲去竞争!直接成为他们的股东就可以了。”

特别值得指出的是,产业资本在市场底部的增仓,往往比在其他时期减仓更能反映产业资本对股票价值的认可。要注意的是,产业资本减仓背后的原因多种多样,可能是股东需要现金流、需要投资其他公司以维持投资组合的行业平衡等,并不一定是因为“公司股票太贵”。然而,产业资本增仓的原因只有一个:目前股票的长期回报率远胜过持有现金。

逆周期买入的政府救市资金

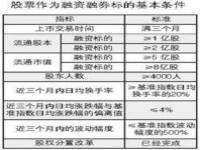

在市场底部增仓的第二大资金来源是政府的救市资金。由于天生肩负着稳定市场的职责,政府会在资本市场的底部运用资金进行市场稳定,逆周期买入熊市的股票。

在历史上许多大熊市的底部,我们都能看到政府救市资金的身影。在2015年夏季的熊市中,政府救市资金对稳定市场发挥了显著作用。在2023年底至2024年初的市场下跌中,政府的救市资金再度出现。

跟随政府救市资金的步伐,投资者也更容易寻找到长周期内的市场底部。由于救市资金不会轻易被调动,因此每当救市资金出现时,资本市场的点位通常都非常低。在这种市场环境中寻找机会,无疑更为容易。

需要注意的是,政府救市资金的出现,在宏观经济层面的意义大于微观层面。也就是说,政府救市资金的买入通常预示着市场已经到达情绪的最低谷,此时重仓投资优质标的的长期回报率通常较好。但是,由于救市资金具有公共属性,其所购买的股票可能并非投资者的最佳选择。

对于政府救市资金而言,在市场底部买入哪些标的,背后的考量因素中有盈利的因素,但也包括稳定市场、提振预期、防止金融市场崩溃等多重目的。而对于投资者而言,在市场底部买入的原因只有一个:那就是为了获取更高的收益。因此,投资者需要充分理解这两种目标之间的差异。

冷静坚定的价值投资者

在市场底部买入的第三类投资者,同时也是普通投资者最容易效仿的,便是冷静坚定、经验丰富的价值投资者。

不同于一般的普通投资者,这类价值投资者对投资价值的理解深入透彻,他们熟知各种商业模式的优点和缺点,了解多个行业发展轨迹,对财务报表中的细节手法了如指掌,明白市场价格与价值在短期内,甚至几年的时间尺度上可能出现的巨大差距。至关重要的是,他们所管理的资金也能伴随他们穿越市场的波动,不至于在账面上出现浮亏,但在基本面持续增长的情况下,因恐慌过早地卖出。

2008年10月16日,沃伦·巴菲特撰写了一篇名为《我正在买入美国》(Buy America, I am)的文章,在当时的资本市场引起了广泛反响。从前后市场走势来看,这篇文章可以说是“价值投资者在市场底部买入”的典型案例。

当时,美国资本市场正陷入极大的恐慌之中,股票指数狂泻不止。2008年10月16日,标普500指数收于946点。而在仅仅一年前的2007年10月16日,这个数值还是1539点。也就是说,在短短1年零7天的时间里,标普500指数大幅下跌了38%。

不仅如此,在2008年10月16日之前的整整10年里,标普500指数也没有取得太多回报。在10年前的1998年10月16日,标普500指数的收盘点位为1056点。也就是说,在巴菲特写下这篇文章的时候,标普500指数较10年前反而下跌了10%。

更糟糕的是,巴菲特写下这篇文章的时刻,并不是市场真正的底部,而只是一个底部区间。在接下来的近半年时间里,标普500指数继续下跌,在2009年3月9日收于677点,较巴菲特发表文章时又下跌了29%。

然而,当冷静的价值投资者在市场底部买入时,他们看的是长远而非眼前的利益。后续的行情中,标普500指数走出了一波长达十多年的牛市,巴菲特在市场底部的买入也为其带来了丰厚的回报。

总的来说,人间有春暖花开、严寒酷暑,股市有牛熊涨跌,这些都是司空见惯的现象。观察以上三种资金在市场底部的买入行为,是判断市场底部的好方法。如果能在市场底部买入性价比较高的优质投资标的,同时通过适度分散降低失误风险,不使用短期杠杆以防止市场极端情况带来的损害,那么你的投资之路将会越来越宽阔。

(本文由九圜青泉科技首席投资官撰写)

以上就是多特软件站小编给大家带来的A股呈现中期牛熊轮回长期逐步上升_陈嘉禾:谁在市场底部买入?全部内容了,希望对小伙伴们有所帮助。

了解更多消息请关注收藏我们的网站(news.duote.com)。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:[email protected])

相关阅读

相关阅读

近期热点

近期热点

最新资讯

最新资讯