#明星天价片酬四大洗钱招数#登上热搜,引发网友热议。当下,一些影视工作者和企业放弃了艺术的超功利性,一味追逐市场的逐利性,纷纷涉足股市、楼市,把本该从股市融资(手段)投入影视作品扩大再生产(目的)的资金用于支付天价片酬和房地产开发,把影视作品当作追逐利益的摇钱树。

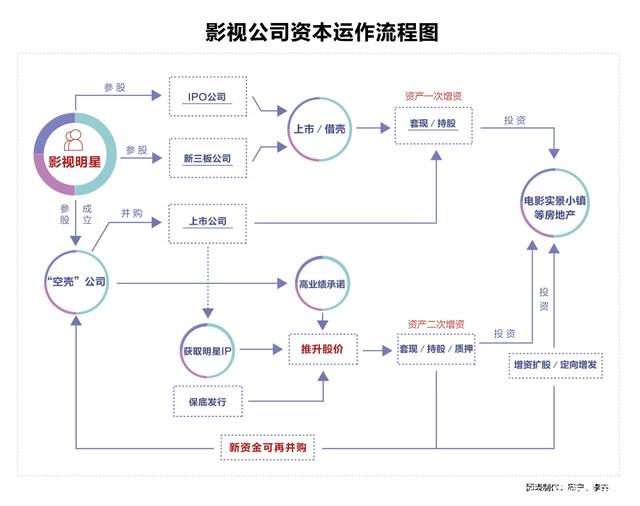

明星天价片酬四大洗钱招数: ①“明星证券化”;②标的公司“空壳”化;③保底发行、票房造假哄抬股价;④自买自卖、减持质押疯狂套现。

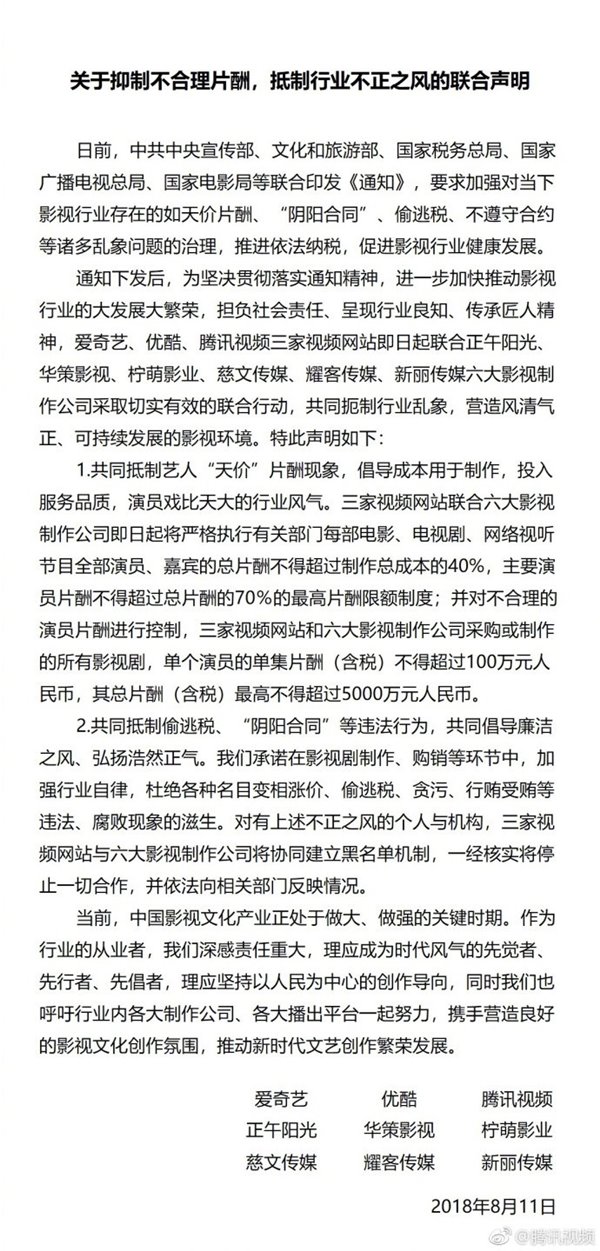

“天价片酬”背后隐匿的深层资本运作内幕值得高度警惕:与金融业和资本市场“去杠杆”大方向不同,部分知名影视上市公司近十年来纷纷放大杠杆、以小博大,通过“明星证券化→标的公司‘空壳’化→保底发行、票房造假哄抬股价→自买自卖、减持质押疯狂套现”的资本运作潜规则套路,掏空中小投资者,使遏制“天价片酬”举措大打折扣,引发资本市场巨大争议,甚至涉嫌操纵股价、扰乱金融秩序。通过资本运作实现“天价片酬”的具体步骤详解如下:

第一步,“明星证券化”。多年来,不少影视公司上市并购及增资扩股频繁涉及演艺明星,不少一线艺人不看剧本玩资本,纷纷扎堆入股当老板,在影视界掀起“明星股东”旋风,以致不少网民讽刺称“看八卦,也能炒股票”。具有“明星股东”背景的新三板影视公司扎堆挂牌,在转道IPO登陆A股市场后,可采取股权抵押、发行债券、定向增发股票等低成本手段融资。通过“明星证券化”,上市影视公司不仅可与一线艺人形成利益绑定以求长期合作,而且可通过多种手段套现中小股民资金,以冲抵有关部门遏制“天价片酬”造成的收益损失。

随着“明星证券化”趋势显著,不少影视公司与知名艺人利用“粉丝效应”误导市场、抬升股价造富,背离了上市融资寻求转型与业务扩展的初衷,无论是并购,还是登陆新三板、IPO等,影视资产的资本化并未以合理估值、定价为核心。对此,相关证券监管部门频频发出警示:“明星证券化”对上市公司经营及财务报表有重大影响,很可能对投资者造成误导。

第二步,“标的公司空壳化”,也就是“‘双高’并购+业绩对赌”推升资本高收益。通过对一些影视公司并购交易案例的观察发现,明星先成立空壳公司,操纵估值,几天后便通过借壳上市、被高价并购等手段使市值暴涨数百倍,这是影视公司并购存在的最大猫腻。这种洗劫式资本游戏在影视行业屡有发生、乱象丛生,且呈现高杠杆、高估值的“双高”特征。

所谓高杠杆,即一些空壳公司在注册资金未实缴到位的情况下,以借款、拟收购上市公司股份向金融机构质押融资,从而实现“空手套白狼”;所谓高估值,即一些上市影视公司以十几亿元甚至几十亿元的天价收购由少数明星掌控、刚成立不久且净资产为负值的空壳小公司。这一做法屡屡引发投资者的广泛质疑,普遍认为存在为影视明星巨额利益输送并由中小股东买单之嫌。

值得关注的是,被收购标的公司的高利润承诺暗藏玄机,一些影视类上市公司经常以与“明星股东”未来的对赌利润作为承诺业绩忽悠股民。这些公司通过董事会、股东大会等“合法”程序,把目标并购空壳公司估值做高,而后“明星股东”高位套现,变相兑现“天价片酬”,最终让中小股民买单。当下,“‘双高’并购+业绩对赌”屡遭质疑,这种以推升资本高收益为目的的手法存在关联交易、利益输送等较大风险,或致并购公司财务状况恶化。

第三步,哄抬股价,即通过“保底发行”、票房造假、“基金参与”等手段推高股价。保底发行在带给电影市场新活力的同时,也衍生出诸多新问题:比如与二级市场联动,利用“买票房”、“幽灵场”、“高价票”等票房造假(偷漏瞒虚)手段哄抬上市公司股价,或通过基金参与放大资金杠杆。一部电影热映带动某个影视上市公司几个涨停、一个二三十人的影视小公司动辄估值数亿元等情况并非稀罕。更危险的是,票房造假背后很可能牵涉P2P、众筹、收益认购、操纵股价、洗钱等金融资本链的不正当交易,值得高度警惕。

第四步,疯狂套现。实际上,不少影视明星真正的收入,不在出场费,而在其背后的资本市场套现。除在收购、借壳等环节放大杠杆外,部分影视上市公司大股东通过自买自卖、高位减持、股权质押等手段获得大量高杠杆资金。可以说,股市,才是他们真正的“提款机”。

以自买自卖为例,在随意定价提升资产价值后,一些影视公司通过“关联方卖公司→上市公司高价自买收购→关联方套现或获得股份”的方式最终完成“资本盛宴”自循环。部分影视公司几乎做成了风险投资企业,主要运营手段是,将之前购买的其他资产高溢价装入上市公司,实现投资升值。这种“自我融资、自我投资、自我收购”的模式无疑放大了资本市场的杠杆,扰乱了金融秩序。

以高位减持为例。上市公告显示,一些知名影视公司在历经参股、收购、投资等一系列“神操作”后,其股价一路飙升,发行后市盈率很高,“明星股东”纷纷减持套现。比如,范冰冰“阴阳合同”事件后,某知名上市影视公司暴跌数十亿元,很多接盘的“韭菜”散户当了炮灰,亏得血本无归,让人不寒而栗。

以股权质押为例。通过分析大量财务报表发现,一些影视类上市公司股权质押比例高得离谱,部分公司大股东质押率也相对较高,有的企业法定代表人的质押率高达94.7%(以车轱辘质押为主),至少可质押获得50亿元。质押套现是低风险高收益:假设某公司年利润仅3亿元,质押获100亿元现金,即便股价跌至爆仓也是爆掉银行。可以说,影视公司通过并购等手段在短期造成利好影响推高股价后,借高股价进行股权质押,融资后再次并购造势,从而形成高杠杆融资循环。目前,监管部门对大股东质押已开始严格限制用途,但仍需高度警惕熊市疯狂质押套现。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:[email protected])

相关阅读

相关阅读

近期热点

近期热点